L’élection de Donald Trump avait provoqué une envolée des marchés américains, ravis du programme de baisse d’impôt et de dérégulation de ce président pro-business. Les premières mesures économiques et les positions géopolitiques ont fait déchanter les investisseurs.

Alors que les baisses d’impôt se font attendre, Donald Trump a commencé par imposer 25 % de droits de douane pour le Mexique et le Canada, ainsi que sur l’acier, l’aluminium et l’automobile, avec des annonces imprévisibles et erratiques, parfois contredites dès le lendemain.

Les ménages US, dont la confiance est tombée en quelques mois à un plus bas depuis le COVID, ne s’y sont pas trompés : leur anticipation d’inflation est remontée ainsi que leur taux d’épargne dès janvier. La consommation américaine, qui représente plus de 70 % du PIB, a donc commencé à fléchir, mouvement accentué par les craintes des fonctionnaires de perdre leur emploi alors qu’Elon Musk et sa tronçonneuse ont déjà taillé dans les effectifs.

De même, les entrepreneurs ont réduit leurs investissements et importé massivement au premier trimestre en anticipation de la hausse des prix, creusant le déficit commercial que Trump veut précisément réduire.

Ignorant ces premiers signaux négatifs et les craintes d’un fort ralentissement économique, Donal Trump a déclaré le 2 avril, « jour de la libération », une guerre commerciale qui constitue un choc pour le commerce international et un risque important pour la croissance mondiale. Se fondant sur des chiffres parfaitement fantaisistes, il a instauré des droits de douane d’une ampleur inattendue, les ramenant au niveau de la fin du XIXe siècle :

- 10 % minimum pour les pays les plus favorisés telle la Grande-Bretagne par exemple.

- 20 % pour les produits importés de l’Union Européenne.

- 34 % supplémentaires pour ceux provenant de Chine qui s’ajoutent aux 20 % décidés antérieurement pour porter le total à 54 %. La Chine a immédiatement répliqué en taxant à 34 % l’ensemble des produits américains et en interdisant à 16 grandes entreprises US de s’approvisionner désormais en Chine.

- pour l’Asie du sud-est les taux sont même supérieurs atteignant près de 50 % pour des pays tels le Vietnam ou le Cambodge.

Cette politique tarifaire, si elle est maintenue, aura un effet inflationniste pour les USA et un effet récessif pour l’ensemble de l’économie mondiale. Tout le monde le sait : il n’y a pas de gagnant dans une guerre commerciale et les plus pénalisés seront les États-Unis et la Chine.

Ces annonces font craindre un basculement des USA en récession, dont la probabilité était déjà estimée à 35 % par JP Morgan avant le 2 avril et désormais à 60 %. L’impact en termes de croissance et d’inflation pour les différentes zones, estimé par les « Cahiers Verts de l’économie », figure dans le tableau ci-dessous.

| Monde | États-Unis | Chine | Zone euro | |

| Croissance | -0,6% | -1,0% | -0,5% | -0,3 / -0,4% |

| Inflation | +0,5% | +1,5% / 2,0% | -0,2% | +0,2% |

Avec 1 % environ de baisse du PIB, les États-Unis pourraient donc éviter la récession mais entreraient dans une période de stagflation (croissance plus faible, inflation plus élevée).

Ce cocktail stagflationniste place la Banque Centrale américaine dans une position très inconfortable : elle ne peut pas, en effet, baisser ses taux de manière préventive pour soutenir l’activité au risque de relancer l’inflation. Jérome Powell, le président de la FED, que Trump exhorte à baisser ses taux, a donc décidé le 4 avril de les maintenir au niveau actuel en attendant davantage de visibilité. Le soutien ne viendra donc pas de la FED, du moins à court terme.

Surprises géopolitiques

Donald Trump a également beaucoup surpris en politique étrangère. Les volontés d’annexion du Canada et du Groenland (« sécurité nationale » ou accès aux ressources naturelles ?), la détestation affichée de l’Union Européenne, créée, paraît-il, « pour escroquer les États-Unis », l’incroyable humiliation du « dictateur » Zelensky dans le Bureau Ovale et le renversement d’alliance qui affaiblit l’Otan et l’Europe, ont sidéré les alliés et partenaires des Etats Unis.

La nouvelle administration assume que la « Force fait le droit » (à l’étranger et en interne) et revendique la captation des ressources naturelles au profit de la puissance US.

Au final, tant dans le domaine économique et commercial que géopolitique, l’administration Trump sape la confiance dans les États-Unis.

Make Europe Great Again ?

Ces prises de position ont eu le mérite de réveiller l’Europe et notamment l’Allemagne. Le nouveau chancelier, Friedrich Merz, a ainsi annoncé le 4 mars un vaste plan de relance de 500 milliards d’euros sur 12 ans, notamment pour investir dans l’armement et les infrastructures, et une levée du « frein à l’endettement ». Ces dépenses, et la prise de conscience plus large de l’Europe de la nécessité d’augmenter ses investissements (plan ReArm Europe), devraient apporter 0.7 % de croissance supplémentaire à l’Allemagne (qui sort de deux ans de récession et dont le PIB 2025 est au niveau de 2019) et 0.4 % environ pour la zone euro.

L’effet ne devrait toutefois être visible qu’à compter de 2026/2027 alors que pour l’instant les perspectives de croissance sont revues à la baisse compte tenu des annonces américaines (dès vendredi la Banque d’Italie a ainsi baissé de 0.5 % ses prévisions pour le PIB en 2025).

Dans le même temps la Chine se pose en garante du libre-échange (!) et a renforcé ses liens commerciaux avec les autres puissances régionales, le Japon et la Corée du Sud.

Impact sur les marchés

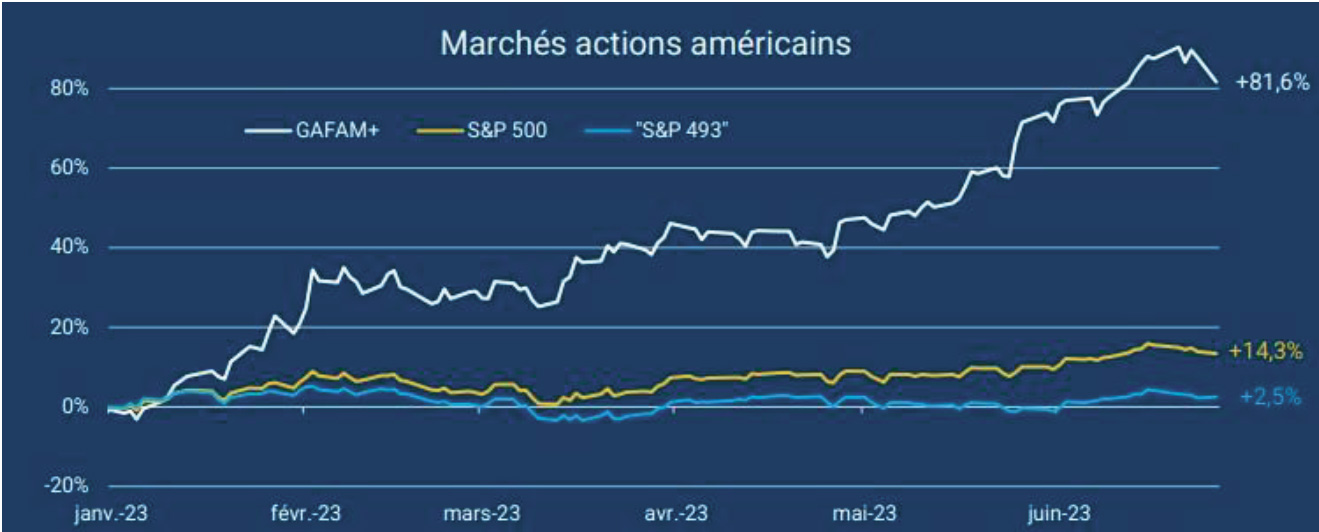

Face à la forte incertitude sur les véritables intentions de Trump, les investisseurs s’étaient déjà détournés des actions américaines depuis la mi-février. Le S&P 500 avait ainsi reperdu près de 10 % depuis le point haut du 19 février et affichait une baisse de 4.5 % au 31 mars depuis le début de l’année. Les prises de profit avaient concerné les grandes valeurs technologiques dans la valorisation était particulièrement élevée (- 10.5 % pour le Nasdaq au premier trimestre) mais pas seulement : les petites capitalisations ont ainsi enregistré des baisses comparables.

Au 31 mars, les marchés européens avaient à l’inverse progressé (+7.5 % pour l’EuroStoxx 50 et de +5.5 % pour le CAC 40), soutenus par la baisse des taux de la BCE et par les plans de relance allemands et européens. Cette forte surperformance des actifs européens est rare dans l’histoire.

Avec les annonces du 2 avril, Donald Trump a provoqué une tempête boursière avec des baisses d’environ 8 % en Europe et plus de 10 % aux États-Unis en 2 jours.

Depuis le début de l’année, le S&P 500, indice le plus représentatif aux États-Unis, perd ainsi 14% alors que le Nasdaq abandonne près de 20 %. Nvidia, la star de l’intelligence artificielle, a perdu environ un tiers de sa valeur en l’espace de 3 mois.

Les autres marchés ne sont pas épargnés (-21 % pour le Nikkei japonais) et les indices européens ont abandonné l’intégralité du gain enregistré en 2025.

Sur les taux d’intérêt à long terme, les mouvements ont été à l’inverse des anticipations. Les perspectives d’un ralentissement américain ont fait baisser les taux US de 4.80 % à 4 % (le risque récessif l’emportant sur la crainte inflationniste) alors que le « bazooka » budgétaire allemand a fait passer le taux des obligations à 10 ans de 2,40 % à 2.85 % en mars avant que les annonces de Trump ne les fassent rebaisser à 2.58 %.

Ce mouvement a pénalisé provisoirement les obligations européennes à long terme ainsi que les produits indexés sur le CMS 10 ans (cf. encadré en fin d’article).

Les marchés jouent clairement la récession mondiale, avec une forte baisse des actions et des taux (favorable aux obligations) mais également du dollar, du pétrole et des matières premières. À noter que l’or n’a pas servi de valeur refuge et a également légèrement reculé depuis le 2 avril.

Perspectives très incertaines

L’incertitude demeure totale concernant les tarifs douaniers, d’éventuelles négociations et les mesures de rétorsion.

- L’administration Trump va-t-elle maintenir une ligne dure au risque de déstabiliser une économie jusqu’à présent en bonne santé ? Dès ce week-end, le président fait état de discussions avec le Vietnam pour ramener les droits de douane de 46 à 0 % et Elon Musk évoque une zone de libre-échange avec l’Europe sans aucun tarif.

- Donald Trump va-t-il rester insensible à l’incompréhension qui monte dans son électorat et à l’avertisse-ment du sénateur MAGA du Texas, Ted Cruz, qui prévoit « un bain de sang » pour les républicains aux élections de mid-terms en 2026 si les tarifs sont maintenus ?

- Sera-t-il choqué par la chute des actions alors que les Américains et ses soutiens à Wall Street ont vu s’évaporer 5.400 milliards de dollars en 2 jours et 9.000 milliards depuis le début de l’année ?

Le comportement des marchés depuis jeudi ressemble à une capitulation, généralement proche des points bas, avec un « indice de la peur » (le VIX) au plus haut depuis le COVID.

Par ailleurs, dans les phases de correction la baisse moyenne est de l’ordre de 15 % et entre 20 et 25 % du pic ou creux en cas de récession. Or les marchés américains se replient déjà d’environ 20 % sur les plus hauts récents : une partie significative de la baisse pourrait donc avoir déjà été faite.

Désormais, tout dépendra évidemment de l’évolution de la guerre commerciale dans les prochaines semaines et il est impossible de savoir quand sera le pic d’incertitude et donc le point bas des marchés dans un contexte aussi anxiogène.

La volatilité risque de demeurer très élevée à court terme et il faudrait une visibilité accrue sur d’éventuelles négociations sur les mesures tarifaires et l’annonce de mesures favorables à la croissance aux États-Unis, notamment des précisions sur les baisses d’impôts, pour que les marchés retrouvent leur calme voire rebondissent.

Dans ce contexte très incertain, nous recommandons toutefois de :

- ne pas vendre sur les niveaux actuels les fonds en actions européennes, pris dans la tourmente, alors que les perspectives commençaient à s’améliorer pour la zone et que l’impact pourrait être relativement limité (les exportations de l’Union Européenne vers les USA ne représentent que 8 % de l’ensemble). De même pour les actions défensives peu exposées au commerce international.

- de conserver les fonds obligataires européens qui bénéficient de la baisse des taux. Dans les phases d’inquiétude, l’écart de rendement entre les obligations d’état et les obligations d’entreprises s’accroit (pénalisant légèrement ces dernières) mais le mouvement sera de courte durée.

- de s’intéresser aux produits structurés de taux à capital garanti (indexés sur l’Euribor 3 mois ou le CMS 10 ans) qui offrent des rendements d’au moins 6 %.